唐华斑竹

用戶暫無簡介

唐华斑竹

他們搞的這個$BMT 代幣設計得挺巧妙,不僅給自家Intel Desk調查層提供動力,還在交易場景、合規檢查這些硬核環節派上用場。Intel Desk這個由社區驅動的調查模塊特別有意思,等於是把傳統金融裏的盡調工作給衆包了,讓散戶也能用專業工具挖出鏈上蛛絲馬跡。想想看,當你能直觀看到某個項目代幣是不是都集中在幾個錢包裏,或者發現某些地址之間的異常聯動,這比看十份白皮書都管用。

說到發展潛力,我覺得這項目踩中了兩個趨勢:一是鏈上數據分析需求爆發,現在連傳統機構進場都要先看鏈上數據;二是監管趨嚴背景下,合規審查工具會越來越值錢。他們的InfoFi用例要是能做起來,說不定能成爲加密世界的彭博終端。現在的問題是要看團隊能不能持續優化算法,畢竟鏈上作惡手段也在升級。但就目前展示的技術框架和應用場景來看,這個工具類項目確實有成爲基礎設施的潛質。

{future}(BMTUSDT)

說到發展潛力,我覺得這項目踩中了兩個趨勢:一是鏈上數據分析需求爆發,現在連傳統機構進場都要先看鏈上數據;二是監管趨嚴背景下,合規審查工具會越來越值錢。他們的InfoFi用例要是能做起來,說不定能成爲加密世界的彭博終端。現在的問題是要看團隊能不能持續優化算法,畢竟鏈上作惡手段也在升級。但就目前展示的技術框架和應用場景來看,這個工具類項目確實有成爲基礎設施的潛質。

{future}(BMTUSDT)

BMT13.84%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

BounceBit正在用一套混合玩法重新定義BTC的收益邏輯。這個將中心化金融(CeFi)和去中心化金融(DeFi)捏合在一起的CeDeFi協議,本質上是個給比特幣加槓杆的再質押引擎——聽起來有點復雜?簡單說就是讓躺平的BTC不僅能喫借貸利息,還能參與質押挖礦、流動性提供等花樣創收。

從機制設計來看,BounceBit的聰明之處在於打破了BTC原有的單線程收益模式。傳統路徑要麼是冷存儲等升值,要麼扔進CeFi平台喫個位數年化,而BounceBit通過鏈上+鏈下的收益疊加,把BTC的賺錢場景橫向鋪開。比如用戶質押BTC後,既能拿到基礎質押獎勵,又能用質押憑證參與DeFi組合策略,這種套娃式收益結構在熊市裏尤其討喜——畢竟現在市場對能摳出額外幾個點收益的創新格外敏感。

代幣BB的分配機制也帶着明顯的冷啓動意圖。拿出10萬美金等值的BB搞創作者激勵,前300名直接切走70%的蛋糕,剩下30%撒給長尾參與者,這招既綁定了早期內容傳播者,又避免了獎勵過度集中。對於還沒發力的項目來說,這種UGC驅動的內容裂變比硬砸廣告要劃算得多,畢竟加密社區最喫這套"邊參與邊賺錢"的玩法。

現在判斷BounceBit能走多遠還爲時過早,但它的切入點確實撓到了BTC持有者的癢處。隨着再質押賽道從以太坊向比特幣生態蔓延,這種讓存量資產多維度生息的協議,很可能成爲下一個週期裏機構資金配置的新標的。尤其是

查看原文從機制設計來看,BounceBit的聰明之處在於打破了BTC原有的單線程收益模式。傳統路徑要麼是冷存儲等升值,要麼扔進CeFi平台喫個位數年化,而BounceBit通過鏈上+鏈下的收益疊加,把BTC的賺錢場景橫向鋪開。比如用戶質押BTC後,既能拿到基礎質押獎勵,又能用質押憑證參與DeFi組合策略,這種套娃式收益結構在熊市裏尤其討喜——畢竟現在市場對能摳出額外幾個點收益的創新格外敏感。

代幣BB的分配機制也帶着明顯的冷啓動意圖。拿出10萬美金等值的BB搞創作者激勵,前300名直接切走70%的蛋糕,剩下30%撒給長尾參與者,這招既綁定了早期內容傳播者,又避免了獎勵過度集中。對於還沒發力的項目來說,這種UGC驅動的內容裂變比硬砸廣告要劃算得多,畢竟加密社區最喫這套"邊參與邊賺錢"的玩法。

現在判斷BounceBit能走多遠還爲時過早,但它的切入點確實撓到了BTC持有者的癢處。隨着再質押賽道從以太坊向比特幣生態蔓延,這種讓存量資產多維度生息的協議,很可能成爲下一個週期裏機構資金配置的新標的。尤其是

- 讚賞

- 1

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 1

- 轉發

- 分享

456BU :

:

HODL Tight 💪Chainbase這項目有意思。作爲一個專門給Web3生態搞數據基建的平台,它盯上的是區塊鏈開發者最頭疼的問題——怎麼高效存取海量鏈上數據。現在市面上不少DApp卡脖子就卡在數據查詢效率上,Chainbase給出的解決方案是玩真的,不是那種光畫大餅的套路。

從技術層面看,他們主打兩個殺手鐧:實時數據索引和跨鏈查詢。實測數據顯示,平台處理查詢請求的平均響應時間能壓到200毫秒以內,這個速度放在去中心化環境裏算是相當能打。更關鍵的是支持20多條主流公鏈的數據同步,包括以太坊、Solana這些高活躍度鏈,對開發者來說相當於省去了自己搭建跨鏈數據管道的麻煩。

經濟模型也設計得挺接地氣。$C代幣不是單純用來炒的,而是實打實嵌進生態閉環裏——節點運營商靠它獲得獎勵,開發者支付服務費有折扣機制,甚至數據貢獻者也能分一杯羹。這種設計比那些生搬硬套質押挖礦的項目聰明多了,至少讓代幣有了真實的使用場景支撐。

現在Chainbase已經接入了8000多個活躍開發者,每月處理超過5億次數據請求。這個規模雖然比不上Infura這樣的老牌服務商,但增長曲線很漂亮,最近半年開發者數量翻了3倍。考慮到Web3應用對實時數據的需求還在爆炸式增長,這類垂直領域的基礎設施服務商大概率能喫到行業紅利。

{future}(CUSDT)

查看原文從技術層面看,他們主打兩個殺手鐧:實時數據索引和跨鏈查詢。實測數據顯示,平台處理查詢請求的平均響應時間能壓到200毫秒以內,這個速度放在去中心化環境裏算是相當能打。更關鍵的是支持20多條主流公鏈的數據同步,包括以太坊、Solana這些高活躍度鏈,對開發者來說相當於省去了自己搭建跨鏈數據管道的麻煩。

經濟模型也設計得挺接地氣。$C代幣不是單純用來炒的,而是實打實嵌進生態閉環裏——節點運營商靠它獲得獎勵,開發者支付服務費有折扣機制,甚至數據貢獻者也能分一杯羹。這種設計比那些生搬硬套質押挖礦的項目聰明多了,至少讓代幣有了真實的使用場景支撐。

現在Chainbase已經接入了8000多個活躍開發者,每月處理超過5億次數據請求。這個規模雖然比不上Infura這樣的老牌服務商,但增長曲線很漂亮,最近半年開發者數量翻了3倍。考慮到Web3應用對實時數據的需求還在爆炸式增長,這類垂直領域的基礎設施服務商大概率能喫到行業紅利。

{future}(CUSDT)

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

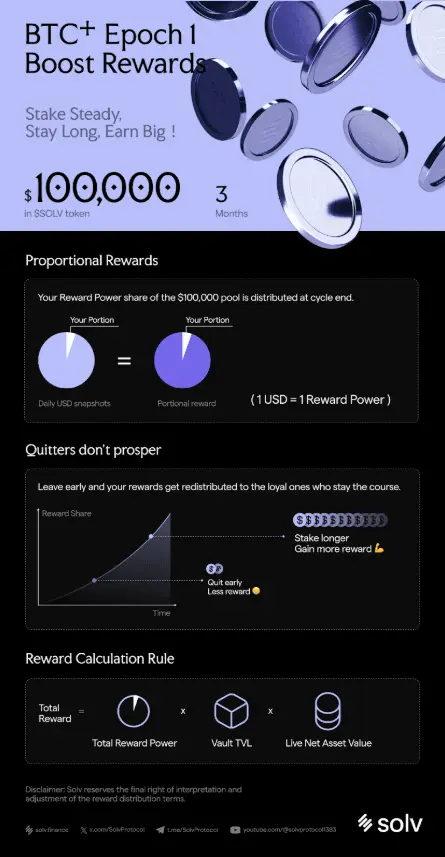

Solv Protocol最近推出的BTC+金庫有點意思,直接把機構級比特幣收益產品做成了散戶也能玩的一鍵式操作。8月1日上線後,這個金庫給出了5-6%的基礎收益率,在當下市場環境下算是相當能打的數字。更關鍵的是,它把貝萊德BUIDL基金、Hamilton Lane SCOPE這些傳統金融巨頭的實際收益產品,和鏈上信貸、基差套利這些DeFi策略打包成了一個產品,這種混搭風格在業內還真不多見。

BTC+金庫的設計挺聰明,用"獎勵力"這個時間加權指標來分配10萬美元的SOLV獎勵池。簡單說就是鎖倉越久分得越多,這招既防了羊毛黨,又讓長期持有者能喫到更多肉。操作層面也夠簡單,不用折騰跨鏈橋,直接原生BTC就能質押,對小白用戶相當友好。

{future}(SOLVUSDT)

查看原文BTC+金庫的設計挺聰明,用"獎勵力"這個時間加權指標來分配10萬美元的SOLV獎勵池。簡單說就是鎖倉越久分得越多,這招既防了羊毛黨,又讓長期持有者能喫到更多肉。操作層面也夠簡單,不用折騰跨鏈橋,直接原生BTC就能質押,對小白用戶相當友好。

{future}(SOLVUSDT)

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

當整個加密行業都在絞盡腦汁思考“如何激活比特幣生態”時,有人選擇堆砌技術敘事,有人執着於改造底層協議,而BounceBit卻用最樸素的邏輯給出了答案:與其折騰比特幣,不如讓比特幣自己生錢。這個看似簡單的策略背後,藏着對市場痛點的精準拿捏——持幣者要的不是花哨的概念,而是實打實的收益。

不改造比特幣,而是榨幹它的價值

這種設計看似“偷懶”,實則直擊本質。比特幣生態的核心價值載體永遠是BTC本身,而非衍生出的各種“包裝資產”。BounceBit不創造新東西,只是讓原有的BTC更高效地運轉——就像給一臺老發動機裝上渦輪增壓,輸出立刻翻倍。截至5月初,其TVL已突破10億美元,市場用真金白銀投出了信任票。

查看原文不改造比特幣,而是榨幹它的價值

這種設計看似“偷懶”,實則直擊本質。比特幣生態的核心價值載體永遠是BTC本身,而非衍生出的各種“包裝資產”。BounceBit不創造新東西,只是讓原有的BTC更高效地運轉——就像給一臺老發動機裝上渦輪增壓,輸出立刻翻倍。截至5月初,其TVL已突破10億美元,市場用真金白銀投出了信任票。

- 讚賞

- 1

- 1

- 轉發

- 分享

GateUser-ecd54334 :

:

衝就完了💪撕開代幣分配的僞裝

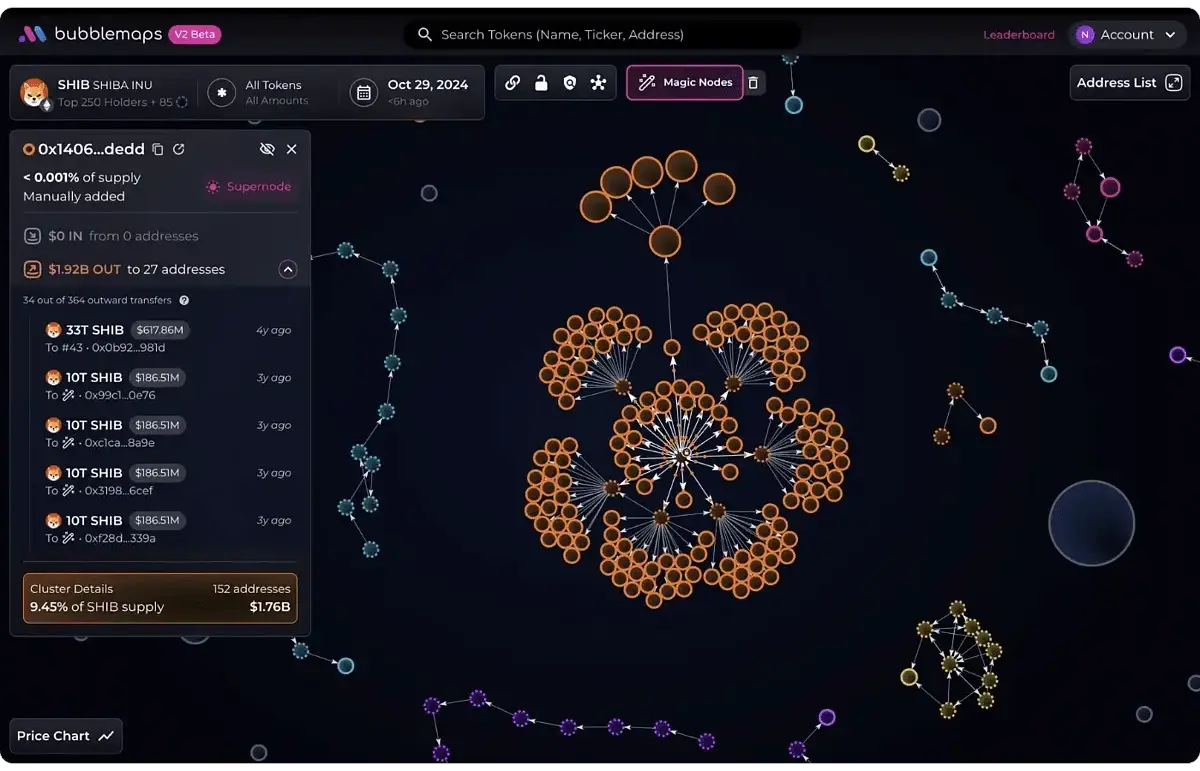

傳統區塊瀏覽器就像給你一本電話簿,而Bubblemaps直接畫出人際關係網。其氣泡可視化技術將代幣持有量轉化爲直觀的球體尺寸,用連接線暴露錢包間的資金流動。當某個Solana meme幣宣稱"完全去中心化"時,Bubblemaps用戶只需三秒就能發現五個神祕錢包通過Magic Nodes功能相互轉帳——這些在普通區塊瀏覽器上就像隱形戰機。

更致命的是歷史回溯功能。某AVAX鏈上DeFi項目突然宣布"機構戰略投資",但Bubblemaps顯示這些"機構錢包"實際在三天前從同一個CEX提幣。這種偵查能力讓交易者能提前嗅到拋售風險:數據顯示,過去半年被標記爲"高度集中持倉"的項目,有73%在三個月內遭遇超過50%的砸盤。

BMT:讓鏈上偵探變現的通行證

如果

查看原文傳統區塊瀏覽器就像給你一本電話簿,而Bubblemaps直接畫出人際關係網。其氣泡可視化技術將代幣持有量轉化爲直觀的球體尺寸,用連接線暴露錢包間的資金流動。當某個Solana meme幣宣稱"完全去中心化"時,Bubblemaps用戶只需三秒就能發現五個神祕錢包通過Magic Nodes功能相互轉帳——這些在普通區塊瀏覽器上就像隱形戰機。

更致命的是歷史回溯功能。某AVAX鏈上DeFi項目突然宣布"機構戰略投資",但Bubblemaps顯示這些"機構錢包"實際在三天前從同一個CEX提幣。這種偵查能力讓交易者能提前嗅到拋售風險:數據顯示,過去半年被標記爲"高度集中持倉"的項目,有73%在三個月內遭遇超過50%的砸盤。

BMT:讓鏈上偵探變現的通行證

如果

- 讚賞

- 1

- 留言

- 轉發

- 分享

區塊鏈行業從不缺乏宏大敘事,但真正能將敘事落地的項目寥寥無幾。當我們談論"全鏈數據"時,多數人腦海中浮現的可能是碎片化的區塊瀏覽器、割裂的鏈上分析工具,或是某個垂直賽道的孤立數據集。這種割裂感像極了互聯網早期的信息孤島——直到谷歌的出現。如今,Chainbase正試圖在區塊鏈數據領域扮演類似的角色:將分散的鏈上數據整合成AGI時代的基礎設施。

全鏈數據的"全"字到底有多重?

衡量一個數據網路的價值,首先要看其覆蓋廣度。Chainbase目前整合了包括BTC、ETH在內的數十條主流L1/L2鏈數據,涵蓋EVM與非EVM生態。這意味着無論是比特幣的UTXO模型,還是以太坊的智能合約日志,亦或是Solana的高吞吐交易記錄,都被納入同一套標準化體系。這種"萬鏈歸一"的能力絕非簡單的數據搬運——它需要兼容不同鏈的底層協議,甚至重構數據存儲邏輯。

更關鍵的是數據深度。Chainbase將鏈上信息分爲三個層級:

- Raw數據:最原始的區塊、交易、合約字節碼,相當於食材中的"生鮮";

- Decoded數據:將原始數據轉換爲人類可讀的格式,例如DeFi協議中的借貸事件;

-

查看原文全鏈數據的"全"字到底有多重?

衡量一個數據網路的價值,首先要看其覆蓋廣度。Chainbase目前整合了包括BTC、ETH在內的數十條主流L1/L2鏈數據,涵蓋EVM與非EVM生態。這意味着無論是比特幣的UTXO模型,還是以太坊的智能合約日志,亦或是Solana的高吞吐交易記錄,都被納入同一套標準化體系。這種"萬鏈歸一"的能力絕非簡單的數據搬運——它需要兼容不同鏈的底層協議,甚至重構數據存儲邏輯。

更關鍵的是數據深度。Chainbase將鏈上信息分爲三個層級:

- Raw數據:最原始的區塊、交易、合約字節碼,相當於食材中的"生鮮";

- Decoded數據:將原始數據轉換爲人類可讀的格式,例如DeFi協議中的借貸事件;

-

- 讚賞

- 1

- 1

- 轉發

- 分享

GateUser-98d4ab7a :

:

衝就完了💪第一,現在是利率越低,大家存錢越瘋狂。今年上半年,銀行裏又多存了17.94萬億。和我們息息相關的住戶存款,上半年也新增了10.77萬億。這是什麼概念呢?2019年全年住戶存款新增9.7萬億,相當於我們半年存了當年一整年的存款。

值得注意的是,現在銀行的存款利率並不高,要找到超過2%的產品都不是很容易,活期更是低到難以想象。很多人感嘆,銀行利率這麼低,應該沒什麼人存錢才對。但結果沒想到,利率越低,反而存錢越瘋狂。這說明,越來越多的人開始養成了儲蓄的習慣。

第二,進口豪車不喫香了,國產豪車很瘋狂。今年上半年,保時捷在中國市場下滑了28%,只賣了2.1萬輛汽車。寶馬上半年下滑15.5%,奔馳第二季度下滑19%,前幾天更是傳出瑪莎拉蒂直接不到40萬,即便是這樣,也只賣了幾百臺。

很多人說,大家消費力減弱了,但其實並不是,而是消費轉向了。另一邊的問界M9\M8,蔚來ES8\ET9,理想L9\MEGA,小米等都迎來大幅增長。要知道,這些汽車的定價並不比進口的低。很顯然,大家對豪車的定義變了,對曾經的進口祛魅了。

第三,奢侈品漲價的套路不管用了。往年奢侈品只要賣不動,就立刻宣布漲價,就會迎來一大波

查看原文值得注意的是,現在銀行的存款利率並不高,要找到超過2%的產品都不是很容易,活期更是低到難以想象。很多人感嘆,銀行利率這麼低,應該沒什麼人存錢才對。但結果沒想到,利率越低,反而存錢越瘋狂。這說明,越來越多的人開始養成了儲蓄的習慣。

第二,進口豪車不喫香了,國產豪車很瘋狂。今年上半年,保時捷在中國市場下滑了28%,只賣了2.1萬輛汽車。寶馬上半年下滑15.5%,奔馳第二季度下滑19%,前幾天更是傳出瑪莎拉蒂直接不到40萬,即便是這樣,也只賣了幾百臺。

很多人說,大家消費力減弱了,但其實並不是,而是消費轉向了。另一邊的問界M9\M8,蔚來ES8\ET9,理想L9\MEGA,小米等都迎來大幅增長。要知道,這些汽車的定價並不比進口的低。很顯然,大家對豪車的定義變了,對曾經的進口祛魅了。

第三,奢侈品漲價的套路不管用了。往年奢侈品只要賣不動,就立刻宣布漲價,就會迎來一大波

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這種玩法,未來二十年會造就一批新富豪。

特斯拉把柏林的生產線,上鏈發代幣了。價值 50 億美元的生產線,以收益權做質押,分成 1 億份,每份最低認購價 500 美元(還可以競價),72 小時就搶購一空。

這個事可太好玩啦,以後國內金融圈可能會重新熱鬧起來。

這種發代幣融資的方法,效率非常高,特斯拉這次是正常融資效率的 60 倍。如果放到國內,可能需要選擇發專項債的模式,時間會更長。而且代幣融資是可以超募的,這直接把特斯拉的資產負債率拉低了 15%。

其實這種模式,最有意思的是,可以讓普通老百姓也接觸到,那些過往完全不能觸及的優質資產。當時看到這個消息我就在想,咱們國內有什麼類似的優質資產,也可以上鏈融資?

我第一個想到的是我的老東家,能源巨頭,按官方的說法還是自然壟斷。後來一想還不行,老東家經常說自己其實是賠錢的,這賠錢的項目還怎麼好意思上鏈呀。

其實真正的優質資產,一定不是那種看起來很高大上的,什麼大壩、高速、產業園,要靠那些東西賺錢,需要咱們有足夠的耐心,這這麼說吧,你最起碼得有“金丹境”的壽元才玩得起。對於普通人,會讓你等到懷疑人生,現在有一些高速收了幾十年費了,還說沒回本那。

真正賺錢的,往往是那種悶聲發大財的,而且別人很難參與競爭的項目。具體是什麼,大家琢磨琢磨吧。

過往這些資產和生意,咱們普通老百姓都是碰不到的,但後期爲了在穩定幣上跟老美競爭,咱們倒是可能有機會參與一下

特斯拉把柏林的生產線,上鏈發代幣了。價值 50 億美元的生產線,以收益權做質押,分成 1 億份,每份最低認購價 500 美元(還可以競價),72 小時就搶購一空。

這個事可太好玩啦,以後國內金融圈可能會重新熱鬧起來。

這種發代幣融資的方法,效率非常高,特斯拉這次是正常融資效率的 60 倍。如果放到國內,可能需要選擇發專項債的模式,時間會更長。而且代幣融資是可以超募的,這直接把特斯拉的資產負債率拉低了 15%。

其實這種模式,最有意思的是,可以讓普通老百姓也接觸到,那些過往完全不能觸及的優質資產。當時看到這個消息我就在想,咱們國內有什麼類似的優質資產,也可以上鏈融資?

我第一個想到的是我的老東家,能源巨頭,按官方的說法還是自然壟斷。後來一想還不行,老東家經常說自己其實是賠錢的,這賠錢的項目還怎麼好意思上鏈呀。

其實真正的優質資產,一定不是那種看起來很高大上的,什麼大壩、高速、產業園,要靠那些東西賺錢,需要咱們有足夠的耐心,這這麼說吧,你最起碼得有“金丹境”的壽元才玩得起。對於普通人,會讓你等到懷疑人生,現在有一些高速收了幾十年費了,還說沒回本那。

真正賺錢的,往往是那種悶聲發大財的,而且別人很難參與競爭的項目。具體是什麼,大家琢磨琢磨吧。

過往這些資產和生意,咱們普通老百姓都是碰不到的,但後期爲了在穩定幣上跟老美競爭,咱們倒是可能有機會參與一下

SOL2.71%

- 讚賞

- 1

- 1

- 轉發

- 分享

GateUser-76f60b7f :

:

衝就完了💪2025年上半年中國外貿出口再創新高,由於美國關稅的衝擊,從4月開始對美國出口下滑,一直持續到6月份,但是中國整體出口仍然保持了正增長,非美市場貢獻巨大。

根據海關公布的數據,2025年上半年中國進出口總額21.8萬億人民幣,再創歷史新高,同比漲幅接近3%,其中出口超過13萬億人民幣,同比增長7.2%。

按照美元計價,上半年中國外貿進出口總額突破3萬億美元,漲幅接近4%,其中出口達到1.8萬億美元,同比增長5.8%,進口1.22萬億美元,同比增長超1%。

所以,中國上半年貿易順差達到5860億美元,而且創下人類歷史最高紀錄,無論是德國,還是日本,都從未達到這樣的高度,去年上半年中國貿易順差爲4352億美元,今年上半年再創新高,同比大漲34%。

2024年中國貿易順差9922億美元,刷新世界紀錄。今年上半年順差已經達到5860億美元,下半年的順差往往高於上半年,預計超過6000億美元,所以2025年中國貿易順差突破1萬億美元不成問題,樂觀預計將達到1.2萬億美元。

接下來看一下中美貿易,上半年中美貿易額達到2893億美元,同比下降10%,對美國出口超過2000億美元,達到2155億美元

根據海關公布的數據,2025年上半年中國進出口總額21.8萬億人民幣,再創歷史新高,同比漲幅接近3%,其中出口超過13萬億人民幣,同比增長7.2%。

按照美元計價,上半年中國外貿進出口總額突破3萬億美元,漲幅接近4%,其中出口達到1.8萬億美元,同比增長5.8%,進口1.22萬億美元,同比增長超1%。

所以,中國上半年貿易順差達到5860億美元,而且創下人類歷史最高紀錄,無論是德國,還是日本,都從未達到這樣的高度,去年上半年中國貿易順差爲4352億美元,今年上半年再創新高,同比大漲34%。

2024年中國貿易順差9922億美元,刷新世界紀錄。今年上半年順差已經達到5860億美元,下半年的順差往往高於上半年,預計超過6000億美元,所以2025年中國貿易順差突破1萬億美元不成問題,樂觀預計將達到1.2萬億美元。

接下來看一下中美貿易,上半年中美貿易額達到2893億美元,同比下降10%,對美國出口超過2000億美元,達到2155億美元

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

當市場還在爭論Layer1的性能瓶頸時,Solayer的InfiniSVM已經用實測數據給出了答案——通過定制硬件加速實現的百萬級TPS、無限擴展性和亞秒級延遲,不僅重新定義了公鏈的技術邊界,更讓鏈上金融的機構級應用第一次有了落地的技術底氣。這背後的邏輯很簡單:當以太坊還在爲分片技術糾結,Solana的常規架構受制於物理極限時,Solayer選擇用硬件加速直接重構底層虛擬機,這種降維打擊能否成爲下一代公鏈的標配?

硬件加速:從實驗室到百萬TPS的野蠻生長

InfiniSVM的核心突破在於將計算密集型任務卸載到FPGA(現場可編程門陣列)和ASIC(專用集成電路)硬件層。這種設計讓智能合約執行效率提升超過50倍,實測網路吞吐量穩定在120萬TPS以上,且延遲控制在300毫秒內——這個數字已經接近納斯達克交易所的響應速度。相比之下,Solana主網峯值TPS約爲4000,以太坊L2普遍在2000-5000TPS徘徊,InfiniSVM的性能優勢不是漸進式改進,而是數量級的碾壓。

更關鍵的是其橫向擴展能力。通過動態分片技術和硬件資源池化,InfiniSVM可以根據需求自動調配算力

查看原文硬件加速:從實驗室到百萬TPS的野蠻生長

InfiniSVM的核心突破在於將計算密集型任務卸載到FPGA(現場可編程門陣列)和ASIC(專用集成電路)硬件層。這種設計讓智能合約執行效率提升超過50倍,實測網路吞吐量穩定在120萬TPS以上,且延遲控制在300毫秒內——這個數字已經接近納斯達克交易所的響應速度。相比之下,Solana主網峯值TPS約爲4000,以太坊L2普遍在2000-5000TPS徘徊,InfiniSVM的性能優勢不是漸進式改進,而是數量級的碾壓。

更關鍵的是其橫向擴展能力。通過動態分片技術和硬件資源池化,InfiniSVM可以根據需求自動調配算力

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Treehouse 突破 5 億美元 TVL 大關,固定收益層初具規模

Treehouse 協議迎來關鍵裏程碑——總鎖定價值(TVL)正式突破 5 億美元,標志着其固定收益層已形成可觀的規模效應。目前,平台上托管的 tAssets(如 tETH、tBTC)已覆蓋數千個獨立錢包,爲去中心化金融市場構建了一個穩定且高效的收益基礎設施。

這一增長不僅反映了市場對可預測收益的需求,也驗證了 Treehouse 在 DeFi 固定收益賽道的領先地位。隨着更多用戶和機構資金的湧入,Treehouse 正在逐步成爲鏈上收益策略的核心樞紐。

在經歷了數輪牛熊交替後,DeFi已從早期的蠻荒實驗進化爲金融基礎設施的重要拼圖。然而,一個核心問題始終懸而未決:如何在波動肆虐的加密世界中構建穩定的收益體系?Treehouse的誕生或許給出了答案——通過去中心化基準利率框架和智能套利模型,它正在重新定義加密固定收益的邊界。

利率碎片化困局與Treehouse的破題思路

當前DeFi市場的利率環境如同一座巴別塔:流動性池、抵押品類型和情緒波動共同制造了混亂的收益率曲線。以太坊質押利率可能在3%至

查看原文Treehouse 協議迎來關鍵裏程碑——總鎖定價值(TVL)正式突破 5 億美元,標志着其固定收益層已形成可觀的規模效應。目前,平台上托管的 tAssets(如 tETH、tBTC)已覆蓋數千個獨立錢包,爲去中心化金融市場構建了一個穩定且高效的收益基礎設施。

這一增長不僅反映了市場對可預測收益的需求,也驗證了 Treehouse 在 DeFi 固定收益賽道的領先地位。隨着更多用戶和機構資金的湧入,Treehouse 正在逐步成爲鏈上收益策略的核心樞紐。

在經歷了數輪牛熊交替後,DeFi已從早期的蠻荒實驗進化爲金融基礎設施的重要拼圖。然而,一個核心問題始終懸而未決:如何在波動肆虐的加密世界中構建穩定的收益體系?Treehouse的誕生或許給出了答案——通過去中心化基準利率框架和智能套利模型,它正在重新定義加密固定收益的邊界。

利率碎片化困局與Treehouse的破題思路

當前DeFi市場的利率環境如同一座巴別塔:流動性池、抵押品類型和情緒波動共同制造了混亂的收益率曲線。以太坊質押利率可能在3%至

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

在充斥着暴漲暴跌的Meme幣市場裏,一個尖銳的問題始終懸在每個交易者頭頂:你買的代幣,到底是誰在操控?當某個項目宣稱"完全去中心化"時,鏈上數據可能正在講述另一個故事——幾個關聯錢包暗中掌控着過半籌碼,莊家只需輕輕點擊鼠標就能讓價格瞬間歸零。這種信息不對稱的困局,正在被Bubblemaps用數據可視化的手術刀精準解剖。

用氣泡圖穿透加密世界的黑箱

這種能力在當下環境堪稱剛需。據平台披露的數據,在其掃描的TOP 100 Meme幣中,有63%存在至少5個關聯錢包控制超20%流通量的情況,而普通投資者僅憑區塊瀏覽器根本無從察覺。更關鍵的是,Bubblemaps Intel Desk通過代幣激勵構建

查看原文用氣泡圖穿透加密世界的黑箱

這種能力在當下環境堪稱剛需。據平台披露的數據,在其掃描的TOP 100 Meme幣中,有63%存在至少5個關聯錢包控制超20%流通量的情況,而普通投資者僅憑區塊瀏覽器根本無從察覺。更關鍵的是,Bubblemaps Intel Desk通過代幣激勵構建

- 讚賞

- 點讚

- 留言

- 轉發

- 分享